相続税の延納の仕組み

相続税を支払わなければならない場合、その相続財産のうち、不動産の占める割合が大きいため、相続税を期日までに全額払えないという場合があります。

この場合に、相続税を分割で、納税するという延納の仕組みがあります。

今回は、その延納について、おおまかな仕組みを具体的な計算例を用いて、説明したいと思います。2023年1月1日時点での金利及び法律を用いて計算説明しています。

延納とは?

お亡くなりになった日(厳密には知った日)から10か月以内が、相続税の申告期限ですが、それは、相続税の納付の期限でもあります。

相続財産が、現金や預金だけなら、相続した財産から、その相続税を納付できます。

しかし、アパートなど、不動産が多い場合には、場合によっては現金が足りないという事態が想定されます。

この場合には、不動産を売却して、現金化するという方法や物納(その不動産そのもので納付する)することや銀行融資などにより相続税を納付することが考えられます。

この他に、相続税を分割で納付するという延納という方法があります。

相続税を一時に全額納付できない場合に、延納という制度がある。

延納を受けられる場合とは?また、延納できる期間は?

1.相続税額が10万円を超えること。

2.金銭で納付することを困難とする事由があり、かつ、その納付を困難とする金額の範囲内であること。

3.延納税額及び利子税額に相当する担保を提供すること。

4.相続税の納期限又は納付すべき日(延納申請期限)までに、延納申請書に担保提供関係書類を添付して税務署長に提出すること。

などが、基本的な要件です。

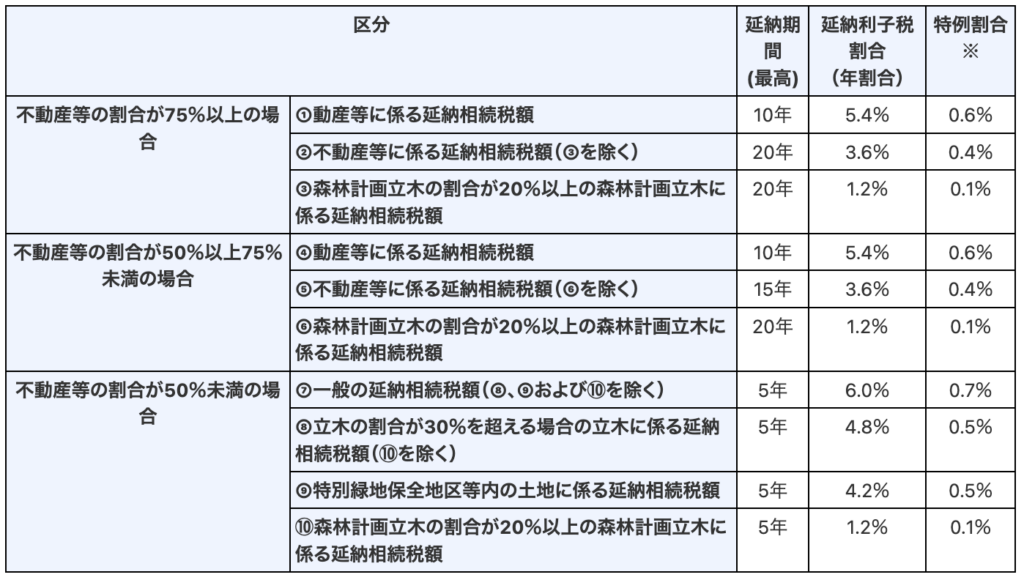

延納について、その繰り延べることができる期間は、相続財産のうち、不動産等の占める割合により、その延長できる期間や利子税(利息のこと)が異なってくることが重要なポイントです。

相続財産のうち、不動産等の占める割合により、延納可能な期間や利子税が決まってくる。

この表の「特例割合」は、令和5年1月1日現在の「延納特例基準割合」0.9パーセントで計算しています。したがって、「延納特例基準割合」の変更があった場合には、次の表の「特例割合」も変動する点ご注意ください。

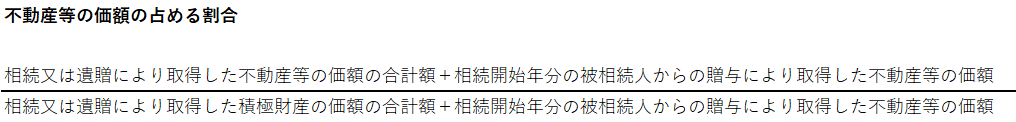

不動産等の価額の占める割合とは?

これが、不動産等の価額の占める割合です。

すごく長く、わかりにくい算式ですが、簡単にまとめると、分母は借入金などの負債を除いた相続等により取得した財産の価額の合計額です。

分子は、相続等により取得した不動産等の合計額です。

一言でいえば、相続財産のうち、不動産等の占める割合ということになります。

延納できる期間については、この不動産等の占める割合が、次の図のように3つの場合によって、異なってきます。

不動産等の割合により、延納期間や利子税が、どう変わるかについては、こちらをご参照ください。

不動産等の割合が75%以上の場合

不動産等の割合が50%以上75%未満の場合

不動産等の割合が50%未満の場合

の3つの範囲によって、延納期間や利子税が異なってきます。

税理士

税理士相続税の延納について、その延納期間や利子税は、不動産等の価額の割合によって、変わってくるということがポイントだと思います。

不動産等の占める割合が、大きいと、延納期間も長くなるようですね。

分かりにくいと思いますので、具体的な例を用いて、考えてみたいと思います。

延納の具体例

財産総額 2億円(内訳:不動産1億7千万円、現金3千万円)

相続人 1人

相続税 4860万円

延納で納付する税額 2000万円

【延納の計算】

まず、不動産等の価額の割合を計算します。

この場合、1億7千万円÷2億円=85%になります。

不動産等の価額の割合85%≧75%になります。

相続税額4860万円X85%=4131万円>延納で納付する税額2000万円 であるので、

国税庁の表によると、2023年1月1日現在、この場合、不動産等に係る延納は、20年、利子税0.4%となります。

つまり、2000万円を、20年で、利子率0.4%(金利水準の変化により、変動します。変動金利で、借りているということになります。)で国から借入を行ったことになります。

利子税の割合が、0.4%で継続すると仮定して、キャッシュフローを考えてみます。

元本は、20年の分割納付です。つまり、基本、毎年100万円ずつです。

1年目 元本100万円、 利子税 2,000万円X0.4%=80,000円 合計108万円納税する

2年目 元本100万円、 利子税 1,900万円X0.4%=76,000円 合計107万6千円納税する

3年目 元本100万円、 利子税 1,800万円X0.4%=72,000円 合計107万2千円納税する

4年目 元本100万円、 利子税 1,700万円X0.4%=68,000円 合計106万8千円納税する

:

:

20年目 元本100万円、 利子税 100万円X0.4%=4,000円 合計100万4千円納税する

この例では、延納相続税2000万円の元本部分を20年にわたり、毎年100万円ずつ納税する。

利子税として、現在は、年0.4%の割合、1年目は、2000万円の0.4%で、8万円を加算して納税する。

2年目以降は、元本部分が、100万円ずつ減少することから、払う利子税も減少してくる。

ただし、利子税は、市中の金利に従い計算するので、市場の金利変動次第では、利子税部分が変わってくる可能性がある。

延納のメリット及びデメリット

延納には、納付を延期できるという側面がある一方、利子を支払わなければならないというデメリットもあります。ここでは、メリットとデメリットについて考えてみましょう。

延納のメリットとしては、相続した不動産等を売却しないで相続が可能となり、その不動産等の運用を続けることができるということが挙げられます。

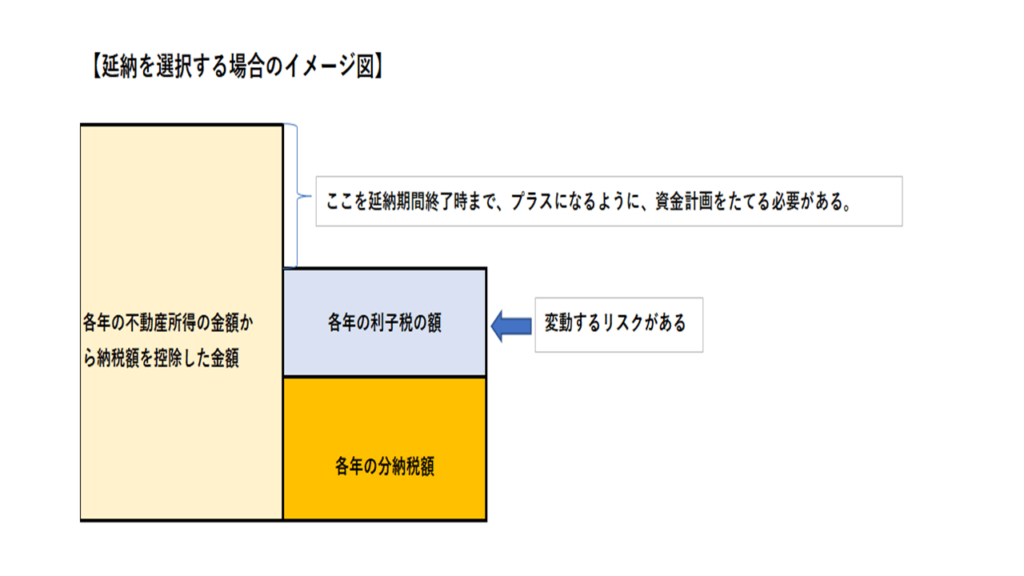

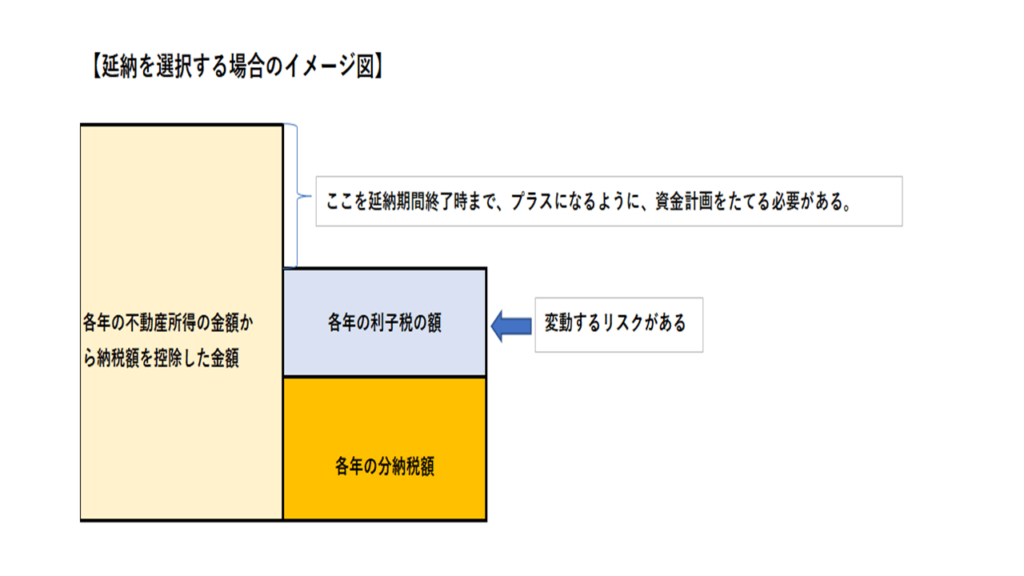

この場合、該当不動産から、分納相続税と利子税を超える収益をあげることができないと、相続人の資産を減らして、利子税を払うなどの対応が必要となってきます。

延納のデメリットとしては、利子税の割合は、市場の金利変動の影響を受けるため、金利変動次第では、支払う利子税が過大になることがありえます。

延納のメリットとしては、相続した不動産を売却せず、その不動産等の運用を継続できることが挙げられると思います。

延納のデメリットとしては、納税額に加えて、利子税を支払う必要があり、その利子税は、市場の金利変動の影響を受けることが挙げられ、返済計画に従い、着実に納税していくことが求められると思います。

利子税に関する注意点

延納のデメリットの場所でも、記載しましたが、利子税は、金利の変動リスクを受けることに注意しなければなりません。

また、利子税は、事業経費にならないことにも留意する必要があります。

延納にするか売却にするかの選択をする場合の注意点

延納を受けることの最大のリスクは、納税額元本及び利子を支払うことが必要になることで、さらに、そのうち利子が、市場の金利リスクにさらされていることだと考えられます。

将来、金利の上昇があった場合には、支払う利子税も増加することに注意する必要があります。

また、延納に関する利子税は、事業経費にはならないので、不動産所得の計算上、費用にならないことにも理解が必要です。

これは、各年の税引き後のもうけの中及び自分の固有の財産から、支払わなければならないことになります。

不動産所得は、大規模修繕などの資金流出も考慮に入れる必要があります。

不動産等の価額の不動産等とは

不動産等の価額で計算する不動産等は、以下の資産です。

不動産

不動産の上に存する権利

立木

事業用の減価償却資産

特定同族会社の株式又は出資

一般に、不動産等といえば、建物土地を示すように思われますが、換金しにくいものとして、特定同族会社の株式が含まれています。

相続財産のうち、特定同族会社の株式の価額が大きい場合にも、延納が選択できるようです。

この場合には、会社の収益力が、延納を選択する際の基準となると考えられます。