消費税法でいう電気通信利用役務の提供とは

「電気通信利用役務の提供」とは、インターネットなどの通信回線を使って提供されるサービスのことです。たとえば、

音楽・動画・電子書籍などをネット上でダウンロードしたり利用できるようにするサービス

クラウドサービス(オンラインストレージなど)

オンラインゲームやアプリの利用提供などが電気通信利用役務の提供に該当すると考えられます。

ここでは、国外事業者(日本に拠点を有しない外国企業など)が、電子書籍のダウンロード販売などのインターネット取引を行う場合の消費税の課税関係について、詳しく解説します。

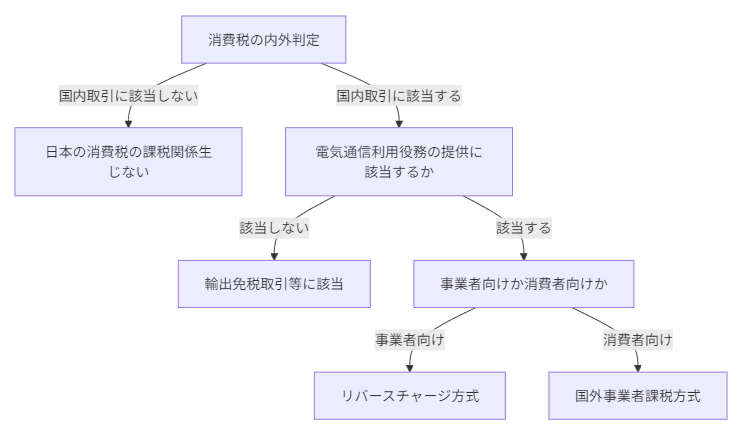

国外事業者の電気通信利用役務における消費税課税-課税判定の3つのステップ

消費税の内外判定や、電気通信利用役務の提供に該当するか否かなどの判定に関することは、下記その1において記載しておりますので、こちらのページをご参照ください。

また、この二つの方式以外に、プラットフォーム課税が適用される場合があります。

国税庁ホームページ

事業者向けと消費者向けで変わる課税方式の違い

日本で国外事業者から、電気通信利用役務の提供を受ける者が、事業者なのか、消費者なのかにより、消費税の納税義務者が、そのサービスを受けた国内事業者か、あるいは、サービスを行った国外事業者に代わることに注目する必要があります。

| 比較項目 | リバースチャージ方式 | 国外事業者課税方式 |

|---|---|---|

| 対象となる役務 | 事業者向け電気通信利用役務の提供 | 事業者向け以外の電気通信利用役務の提供 |

| 具体例 | 広告の配信 等 | 電子書籍、音楽の配信 等 |

| 申告納税義務者 | 役務の提供を受けた国内事業者 | 国外事業者 |

リバースチャージ方式(国内事業者が納税)-経過措置あり

まず、取引の相手(契約の相手先)が日本国内の事業者である場合には、「リバースチャージ方式」が採用されます。これは、国外事業者が日本に登録していなくても課税関係を確保するための制度であり、国外事業者は請求時に消費税を課さず、サービスを受けた国内事業者側が自ら消費税を計算し申告するという仕組みです。国内事業者は、受けたサービスに係る消費税額を仮受消費税として計上し、同時に課税仕入れとして仮払消費税の控除対象にもできます。たとえば、国内企業が海外のクラウドサービスやオンライン広告を利用する場合などがこれに該当します。

経過措置の適用要件⇒課税売上割合95%以上 又は 簡易課税制度等が適用される場合

経過措置により、現在(令和7年10月現在)は、一般課税方式で、課税売上割合が95%未満の国内事業者のみが、このリバースチャージ方式による申告納税義務を負います。

| 項目 | 内容 |

|---|---|

| 対象取引 | 国外事業者が 日本の事業者(国内事業者) に電気通信利用役務を提供する場合 |

| 典型例 | 海外のクラウドサービス、オンライン広告、データベース利用など(取引相手が日本の会社) |

| 納税義務者 | サービスを受けた国内事業者(=受け手側) |

| 仕組み | 国外事業者が請求書を発行する際は消費税を課さず、国内事業者が自分で「仮受消費税」と「仮払消費税」を計上し、申告納税する。 |

| 趣旨 | 国外事業者が日本で登録していなくても、国内課税を実現するため。 |

国外事業者課税方式(国外事業者が納税)

一方で、取引の相手が日本の消費者(個人など非事業者)である場合には、「国外事業者課税方式」が適用されます。これは、消費者がリバースチャージを行えないため、サービス提供者である国外事業者自身に日本の消費税の納税義務を負わせる制度です。そのため、国外事業者は日本の税務署にインボイス適用事業者(適格請求書発行事業者)として登録し、消費税を上乗せして徴収し、日本に納付します。(納税義務の免除特例の適用を受けることは可能です。)たとえば、海外の動画配信サービスやアプリストア、電子書籍販売など、日本の個人向けに提供されるオンラインサービスがこの方式の対象となります。

対象となる取引についての注意点

インターネットを通じて、電子書籍・音楽・ソフトウェア・ゲームなどを配信するサービスの中には、消費者(一般の人)も自由に利用できるようになっているものがあります。このようなサービスについて、ウェブサイトの利用規約で「事業者向け」とされていても、実際には日本の消費者が自由に利用できるサービスは、「消費者向けサービス」としてこの方式の対象となります。

| 項目 | 内容 |

|---|---|

| 対象取引 | 国外事業者が 日本の消費者(個人など非事業者) に電気通信利用役務を提供する場合 |

| 典型例 | 海外の動画配信、アプリ購入、電子書籍、オンライン英会話など(消費者が日本の個人) |

| 納税義務者 | 国外事業者(=サービスの提供者) |

| 仕組み | 国外事業者が「適格請求書発行事業者」として日本の税務署に登録し、消費税を上乗せして徴収・納付する。 |

| 趣旨 | 消費者はリバースチャージできないため、国外事業者に直接納税義務を負わせる。 |

🟩要点:

国外事業者 → 納税管理人を指定して、国外事業者が直接、消費税の申告納税義務を負う

消費者向けとは、純粋に消費者向けに限らず、事業者が提供を受けることができる場合も含むことがあることに注意する

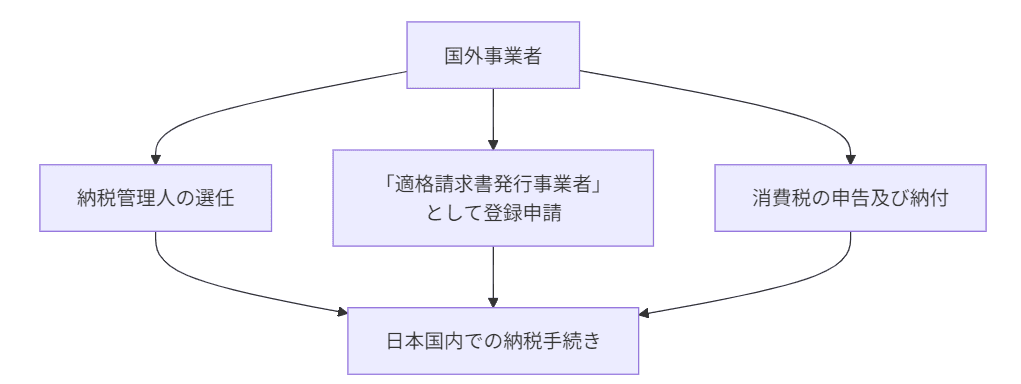

国外事業者が日本の消費税の納税申告義務を負う場合

取引内容:電子書籍、音楽、動画、クラウドサービス、アプリなどのオンライン提供

提供手段:電気通信回線(インターネットなど)を通じて行われる

提供者:国外事業者(日本に恒久的施設がない)

取引相手:日本国内の消費者(個人など)

この場合、「国外事業者による電気通信利用役務の提供」に該当します。

納税管理人の選任

国外事業者が日本に住所や事務所(恒久的施設)を持たない場合、

日本国内の者を「納税管理人」として選任する必要があります(消費税法第148条)。

この納税管理人が、申告・納税などを代行します。

インボイス制度への対応

国外事業者でも所定の要件を満たせば「適格請求書発行事業者」として登録申請ができます。日本国内の仕入側が控除を受けられるようにするには、国外事業者自身がインボイス登録を行い登録番号を付した請求書を発行することが実務上重要と考えられます。

消費税の申告及び納付方法

税率:10%

申告方法:原則として年1回申告

申告書:消費税申告書

提出先:日本の税務署(納税管理人を通じて提出)

実務における注意点とチェックリスト

国外事業者からの電気通信利用役務の提供を受ける際、または提供する際には、正確な消費税処理を行うために以下の点に注意が必要です。実務上のミスを防ぐため、段階的にチェックしていきましょう。

🔍 STEP1:取引内容の確認チェックリスト

契約書、請求書の所在地表示、登記情報などで、相手方が日本国内に本店・主たる事務所を有しない事業者であることを確認します。

インターネット等の電気通信回線を介して提供される以下のようなサービスが該当します:

・クラウドサービス(SaaS、PaaS、IaaS)

・オンライン広告配信

・電子書籍・音楽・動画の配信

・ソフトウェアのダウンロード販売

・オンラインゲーム、アプリの提供

・データベースへのアクセス権の提供

契約者の住所、本店所在地、サービス利用者のIPアドレスなどから、役務の提供を受ける者が日本国内にいることを確認します。

⚖️ STEP2:課税方式の判定チェックリスト

| 判定ポイント | 事業者向け | 消費者向け |

|---|---|---|

| サービスの性質 | 事業活動でのみ利用される (例:広告配信、業務用クラウド) |

個人でも利用可能 (例:動画配信、電子書籍) |

| 契約条件 | 個別契約、企業向け規約 | 誰でも申込可能、約款形式 |

| 利用制限 | 事業者確認あり | 消費者の利用を制限できない |

| 適用される方式 | リバースチャージ方式 | 国外事業者課税方式 |

ウェブサイトに「法人向けサービス」と記載があっても、実際には個人が申込み可能で、事業者がそれを制限していない場合は「消費者向け」として扱われます。規約の記載だけでなく、実態を確認することが重要です。

📊 STEP3:リバースチャージ方式の適用判定(国内事業者向け)

事業者向け電気通信利用役務の提供を受けた国内事業者は、以下をチェックしてください。

以下のいずれかに該当する場合、リバースチャージ方式による申告は不要です(経過措置):

- ✅ 簡易課税制度を適用している

- ✅ 2割特例を適用している

- ✅ 一般課税で課税売上割合が95%以上の課税期間

✍️ リバースチャージ適用時の会計処理

リバースチャージ方式が適用される場合の仕訳例:

【サービス利用時(請求書受領時)】

(借方)広告宣伝費 110,000円 /(貸方)未払金 100,000円

(借方)仮払消費税 10,000円 /(貸方)仮受消費税 10,000円

※国外事業者からの請求額は100,000円(税抜)

※自社で消費税10,000円を計算し、仮払・仮受の両建て🌏 STEP4:国外事業者課税方式の対応チェックリスト(国外事業者向け)

日本の消費者向けにサービスを提供する国外事業者は、以下の対応が必要です。

日本国内に住所・事務所がない場合、国内在住者または税理士法人等を納税管理人として選任し、税務署に届出を提出します。

取引先が仕入税額控除を受けられるよう、登録番号を取得します。

登録番号は「T + 13桁の数字」形式で発行されます。

日本の消費者向けに請求する際、消費税10%を上乗せして表示・徴収します。

例:サービス料金 1,000円 → 請求額 1,100円(税込)

原則として年1回、課税期間終了後に申告書を提出します。

提出先:納税地を所轄する税務署(納税管理人経由)

⚠️ 実務上の注意点とよくあるミス

❌ ケース1:判定を誤り、申告漏れが発生

海外のクラウドサービス(業務用SaaS)を利用しているが、「海外の会社だから日本の消費税は関係ない」と思い込み、リバースチャージ方式による申告を行わなかった。

正しい対応:

課税売上割合が95%未満の一般課税事業者の場合、特定課税仕入れとして自ら消費税を申告納税する必要があります。

❌ ケース2:経過措置の適用要件を見落とし

「リバースチャージ方式は全ての事業者に適用される」と誤解し、課税売上割合が95%以上であるにもかかわらず、申告を行ってしまった。

正しい対応:

経過措置により、課税売上割合95%以上または簡易課税・2割特例適用の場合は申告不要です。自社の状況を正確に把握しましょう。

❌ ケース3:「事業者向け」の判定ミス

海外の動画配信サービスが「ビジネスプラン」を提供しているため、「事業者向けサービス」と判断し、リバースチャージ方式で処理した。

正しい対応:

個人でも同じプラットフォームから申込みができ、利用を制限していない場合は「消費者向け」に該当します。実態を確認し、国外事業者課税方式として取り扱う必要があります。

📋 総合チェックリスト(まとめ)

| チェック項目 | 確認内容 | 対応者 |

|---|---|---|

| □ 国外事業者の確認 | 契約相手が日本国外に本店等を有するか | 共通 |

| □ 電気通信利用役務該当性 | インターネット等を介したサービス提供か | 共通 |

| □ 国内取引の判定 | サービス提供を受ける者が日本国内にいるか | 共通 |

| □ 事業者向け/消費者向け判定 | サービスの性質・契約条件・利用制限の実態 | 共通 |

| □ 課税方式の確認 | 一般課税・簡易課税・2割特例のいずれか | 国内事業者 |

| □ 課税売上割合の確認 | 95%以上か95%未満か | 国内事業者 |

| □ リバースチャージ申告要否 | 一般課税かつ95%未満の場合のみ申告 | 国内事業者 |

| □ 納税管理人の選任 | 日本国内に代理人を選任しているか | 国外事業者 |

| □ インボイス登録 | 適格請求書発行事業者として登録済みか | 国外事業者 |

| □ 消費税の徴収・納付 | 10%を上乗せして徴収し、申告しているか | 国外事業者 |

根拠法令(消費税法第4条)

消費税法第4条(筆者の改変、太線、省略等あり)

第四条 国内において事業者が行つた資産の譲渡等(特定資産の譲渡等に該当するものを除く。第三項において同じ。)及び特定仕入れ(事業として他の者から受けた特定資産の譲渡等をいう。以下この章において同じ。)には、この法律により、消費税を課する。

三 電気通信利用役務の提供である場合 当該電気通信利用役務の提供を受ける者の住所若しくは居所(現在まで引き続いて一年以上居住する場所をいう。)又は本店若しくは主たる事務所の所在地

4 特定仕入れが国内において行われたかどうかの判定は、当該特定仕入れを行つた事業者が、当該特定仕入れとして他の者から受けた役務の提供につき、前項第二号又は第三号に定める場所が国内にあるかどうかにより行うものとする。ただし、国外事業者が恒久的施設(所得税法第二条第一項第八号の四(定義)又は法人税法第二条第十二号の十九(定義)に規定する恒久的施設をいう。)で行う特定仕入れ(他の者から受けた事業者向け電気通信利用役務の提供に該当するものに限る。以下この項において同じ。)のうち、国内において行う資産の譲渡等に要するものは、国内で行われたものとし、事業者(国外事業者を除く。)が国外事業所等(所得税法第九十五条第四項第一号(外国税額控除)又は法人税法第六十九条第四項第一号(外国税額の控除)に規定する国外事業所等をいう。)で行う特定仕入れのうち、国内以外の地域において行う資産の譲渡等にのみ要するものは、国内以外の地域で行われたものとする。

消費税法基本通達

消費税法基本通達(筆者の改変、省略あり)

(事業者向け電気通信利用役務の提供)

5-8-4 事業者向け電気通信利用役務の提供とは、国外事業者が行う電気通信利用役務の提供で、その役務の性質又は当該役務の提供に係る取引条件等から当該役務の提供を受ける者が通常事業者に限られるものをいうのであるから、例えば、次に掲げるようなものが該当する。(平27課消1-17により追加)

(1) インターネットのウエブサイト上への広告の掲載のようにその役務の性質から通常事業者向けであることが客観的に明らかなもの

(2) 役務の提供を受ける事業者に応じて、各事業者との間で個別に取引内容を取り決めて締結した契約に基づき行われる電気通信利用役務の提供で、契約において役務の提供を受ける事業者が事業として利用することが明らかなもの

(注) 消費者に対しても広く提供されるような、インターネットを介して行う電子書籍・音楽の配信又は各種ソフトウエアやゲームを利用させるなどの役務の提供は、インターネットのウエブサイト上に掲載した規約等で事業者のみを対象とするものであることを明示していたとしても、消費者からの申込みが行われ、その申込みを事実上制限できないものについては、その取引条件等からは事業者向け電気通信利用役務の提供に該当しないのであるから留意する。

本ホームページの内容は、正確性を心がけておりますが、令和7年10月14日現在の法令に基づき、筆者が分析するものであり、正確性、完全性、目的適合性その他いかなる点についてもそれを保証するものではありません。また、期日以後の法改正等を追随するものではありません。本ホームページ又は本ホームページに含まれる資料に基づいた行動又は行動しなかったことにより発生したいかなる損害についても一切の責任を負いません。