会社運営– category –

-

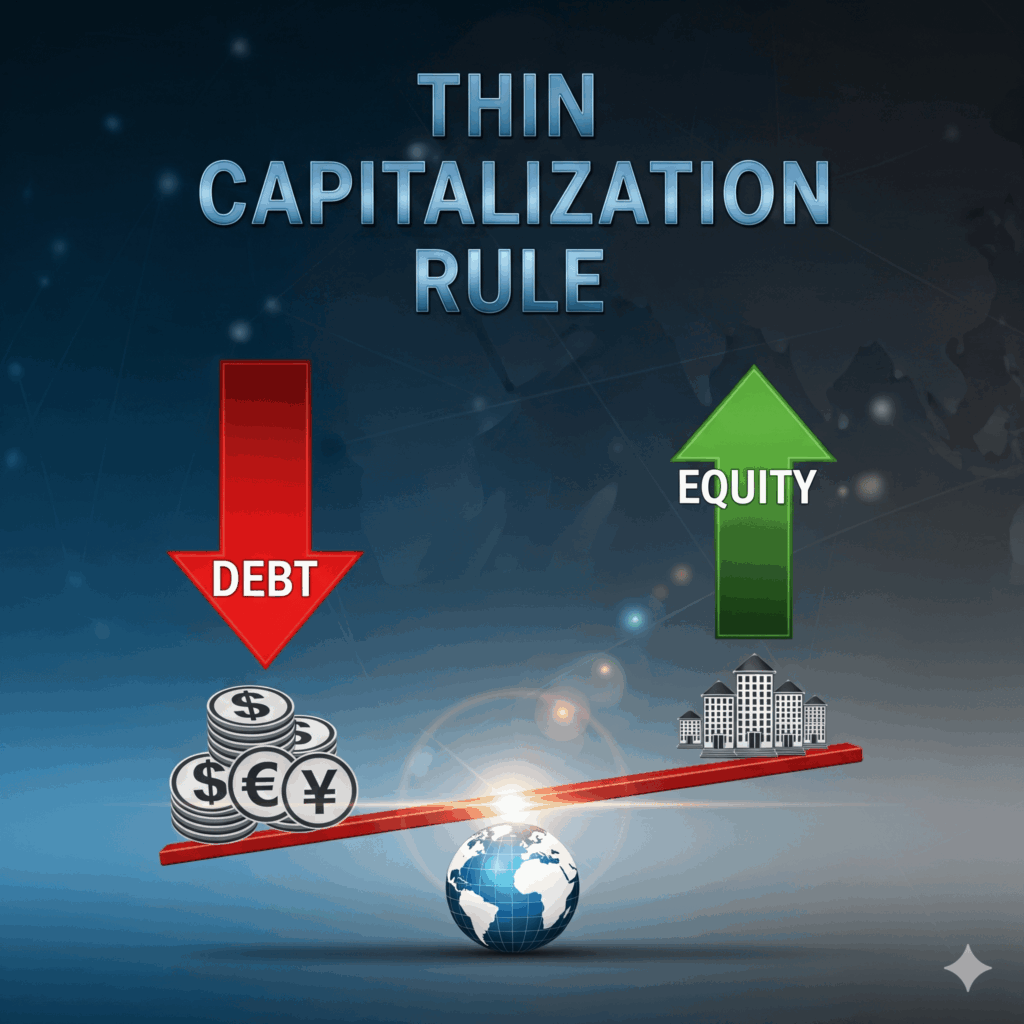

過少資本税制とは?海外関連会社との取引で知っておくべき租税回避防止制度

海外関連会社との取引で知っておくべき租税回避防止制度 海外に関連会社を持つ企業にとって、資金調達方法の選択は税務上重要な判断となります。出資か借入れかという選択が、日本での法人税負担に大きく影響するためです。過少資本税制は、この資金調達方... -

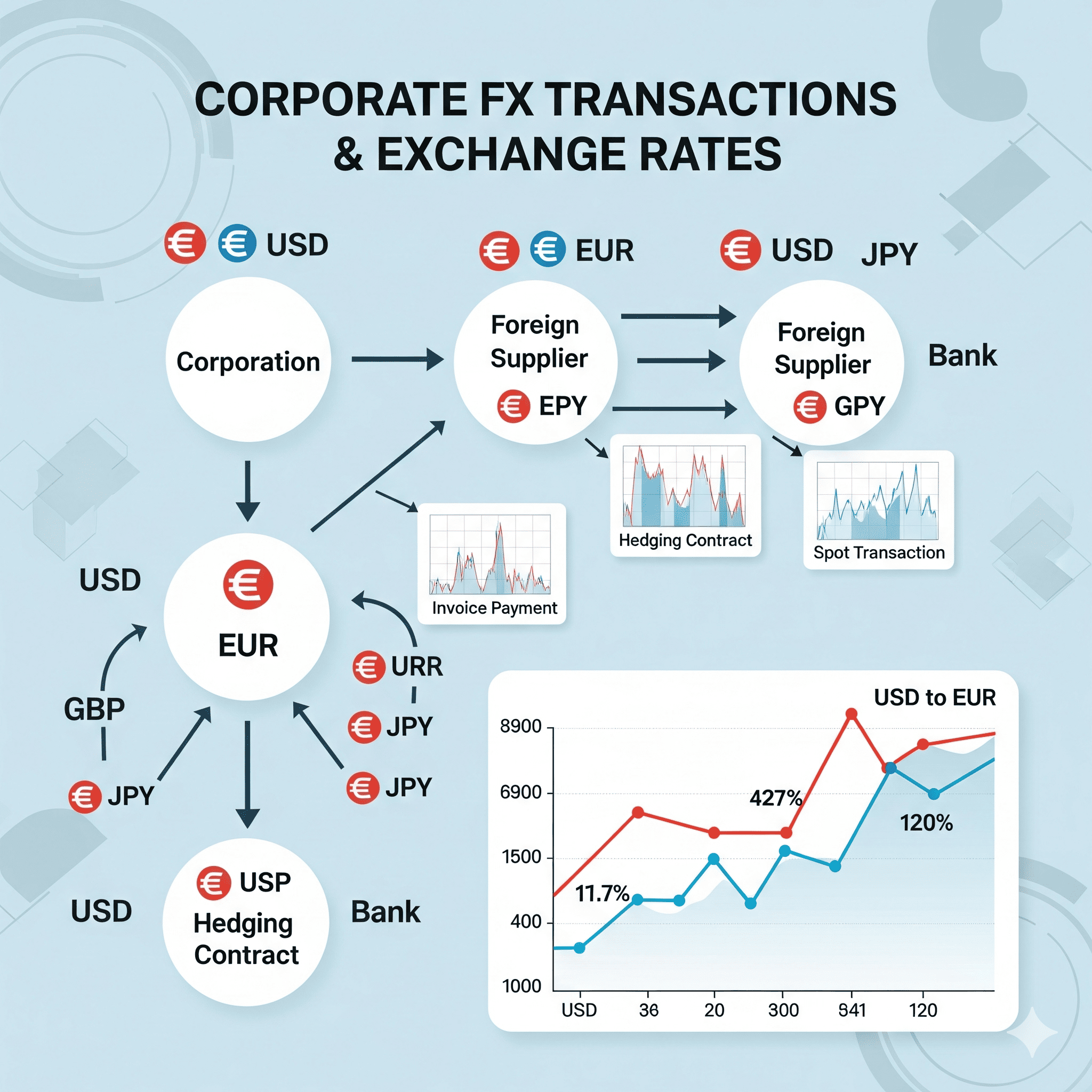

外貨建取引の為替レート取扱い|法人税法の円換算方法を実務解説

法人が外貨建取引を行った場合の為替レートの取り扱い グローバル化が進む現代において、多くの企業が外貨建取引を行っています。しかし、税務上の円換算方法については複雑なルールがあり、適切な処理を行わないと税務リスクが発生する可能性があります。... -

外国法人の国内源泉所得と日本の法人税の課税標準概要

納税義務者の4つの区分と課税範囲 日本の税制では、納税義務者を4つの区分に分けて、それぞれ異なる課税範囲を設定しています。 居住者とは、国内に住所を有する個人、または現在まで引き続いて国内に1年以上居所を有する個人のことです。居住者は、原則と... -

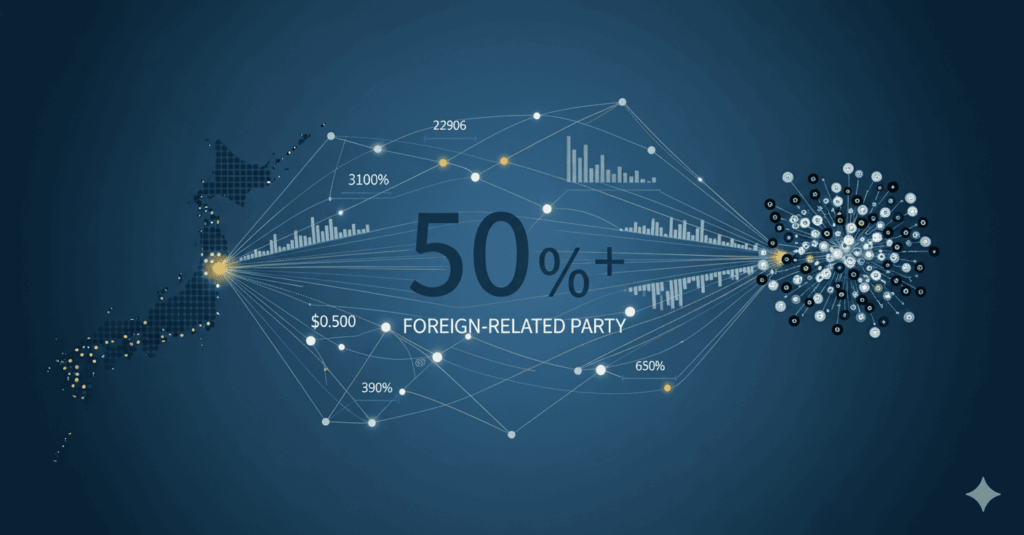

日本の移転価格税制の基礎解説シリーズ②国外関連者とは

移転価格税制における国外関連者の概念の重要性 移転価格税制において最も重要な概念の一つが「国外関連者」の判定です。この判定は企業の税務コンプライアンスに直結する重要な要素であり、正確な理解が求められます。国外関連者に該当するか否かによって... -

DDP取引の注意点と消費税の仕入税額控除の関係を徹底解説

DDP取引の問題点 国際貿易でよく使われるDDP(Delivered Duty Paid)という取引条件。これは「売主が輸入国の関税や消費税まで全て負担する」という便利な契約ですが、日本の税法や商習慣を理解しないまま運用すると、思わぬ落とし穴にはまる可能性があり... -

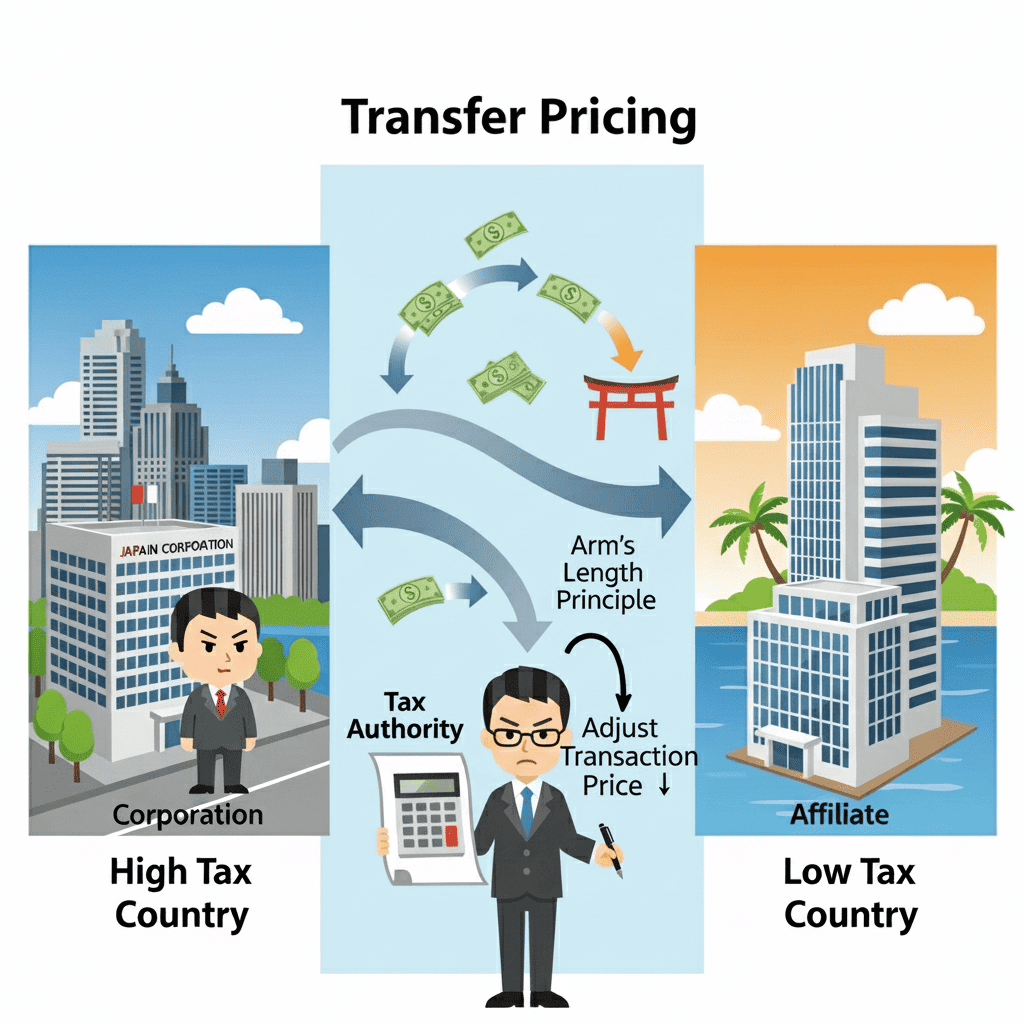

日本の移転価格税制の基礎解説シリーズ①

移転価格税制の基本的な仕組みと目的 移転価格税制とは、日本の法人と外国の関連会社(国外関連者)との間の取引価格が、第三者間取引価格(独立企業間価格)と異なることで所得が海外に移転された場合に、適正な価格で取引されたものとして課税所得を再計... -

外国企業が日本拠点なしで成功する越境EC事業の完全ロードマップ

外国企業向け 日本拠点なし越境EC事業 外国企業が日本に拠点を設けることなく、自社ホームページを通じて日本の消費者に商品・サービスを直接販売する越境EC事業は、急速に拡大している市場機会です。越境ECの市場規模は2021年の7,850億USドルから2030年に...

1