所得税– category –

-

外国企業への出向社員(給与所得者)の一時帰国の居住者判定と準確定申告の完全ガイド

外国企業への出向社員の一時帰国時における税務上の取り扱いの考え方 海外子会社への出向が増加する現代において、出向社員の税務上の取り扱いは企業の人事部門や経理部門にとって重要な課題となっています。特に、病気やその他の事情による一時帰国時の課... -

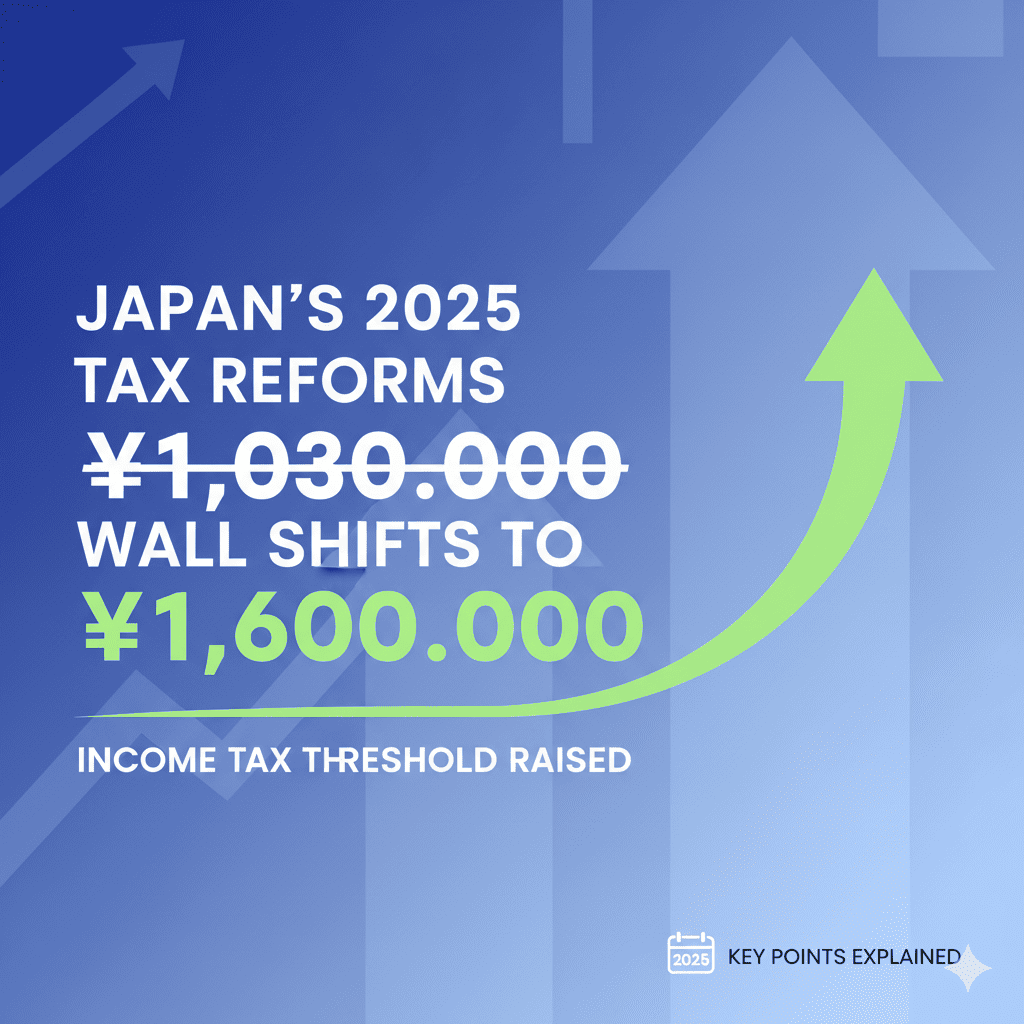

令和7年所得税改正完全ガイド|103万円の壁が160万円に!減税効果と影響を解説

令和7年税制改正で103万円の壁が160万円に!所得税改正の重要ポイント解説 令和7年度税制改正により、多くの働く人々に影響する所得税制度が大幅に見直されました。これまで「103万円の壁」として親しまれてきた課税最低限が160万円に引き上げられ、基礎控... -

183日ルールとは?短期滞在者免税で二重課税を回避する方法

183日ルールで二重課税を回避する国際税務の基礎知識 グローバル化が進む現代において、海外出張や短期派遣が日常的となった企業も多いでしょう。その際に必ず押さえておきたいのが「短期滞在者免税制度」です。この制度を正しく理解し活用することで、外... -

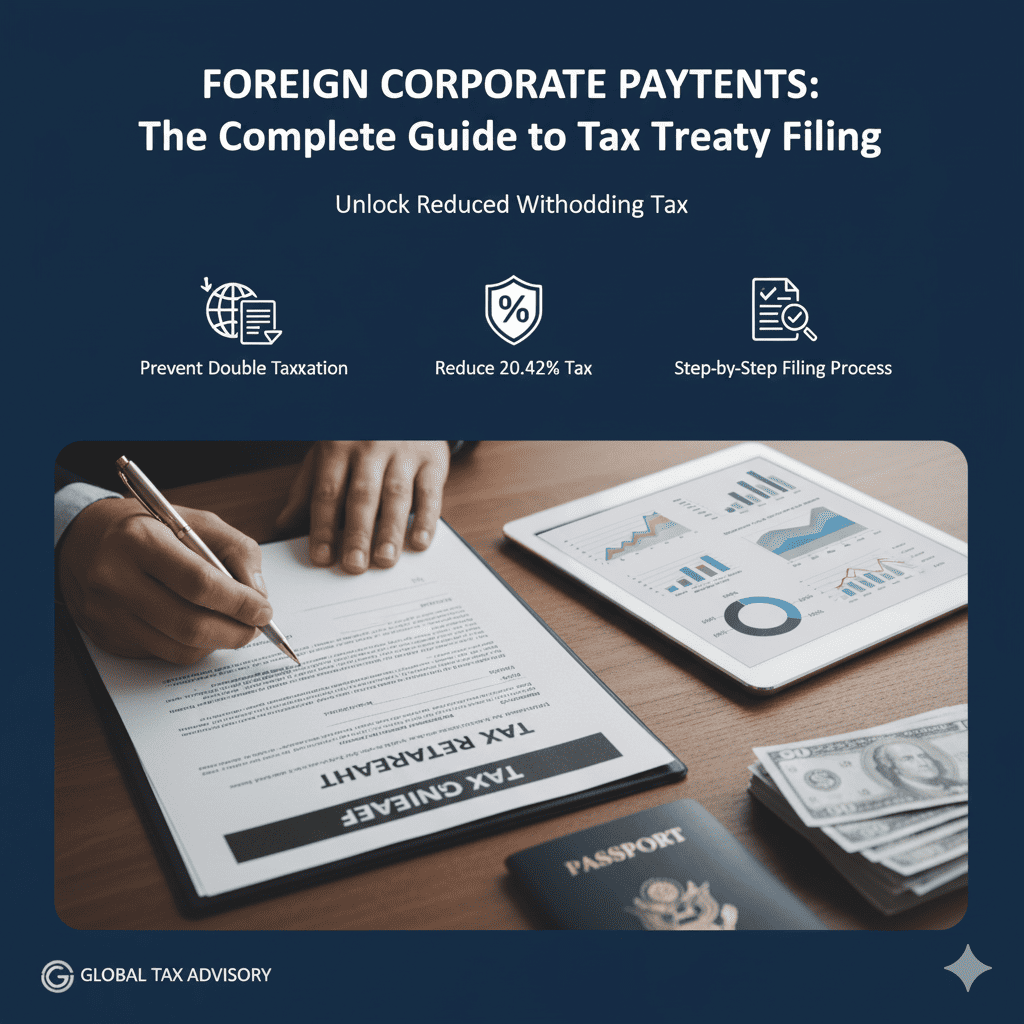

外国法人への支払いで失敗しない!租税条約届出書の提出手続き完全ガイド

外国法人への支払いがある場合 外国法人に配当金や利子、使用料を支払う際、適切な手続きを行わないと20.42%もの高い源泉税が課されてしまいます。租税条約を正しく適用することで、この税率を大幅に軽減、場合によっては完全に免除することが可能です。... -

外国法人の国内源泉所得と日本の法人税の課税標準概要

納税義務者の4つの区分と課税範囲 日本の税制では、納税義務者を4つの区分に分けて、それぞれ異なる課税範囲を設定しています。 居住者とは、国内に住所を有する個人、または現在まで引き続いて国内に1年以上居所を有する個人のことです。居住者は、原則と... -

居住者・非永住者・非居住者の違いとは?課税所得の範囲を解説

居住者とは 居住者とは、所得税法では、日本国内に住所を有する個人または日本国内に引き続き1年以上居所を有する個人を「居住者」と定義しています。 居住者は、全世界所得に対して日本の所得税の納税義務を負います。 非永住者とは 非永住者とは、 居住... -

海外在住の扶養親族|扶養控除の条件・必要書類を解説

はじめに 国外居住の扶養親族に対する扶養控除等扶養控除、配偶者控除、配偶者特別控除または障害者控除は、日本の税法において特定の条件を満たす場合に適用されます。以下に、扶養控除の適用基準、必要書類、最近の法改正について詳しく説明します。 扶... -

法人税務年間スケジュール|手続き・期限を完全網羅

日本の法人が1年間に行わなければならない税務関係の一般的な手続きは、法人税、消費税、地方税、源泉徴収など多岐にわたります。これらの手続きを時系列で説明します。一般的な法人の例です。 1. 法人設立後の初期手続き • 法人設立届出書の提出: ...

1